どこから調達して、何に運用しているのかが一目で分かる!貸借対照表で会社の体調をチェックする

【決算書|第5回】

新型コロナウィルスの影響により、働き方を考えたり、転職や独立を視野に入れて活動されている方が増えています。

- 自分の時間を、どこで費やすか?

- 自分の時間を、何に費やすか?

人生の重要な場面で、「働く場所」を選ばなければならないならないタイミングは必ず訪れます。そのとき、会社のどこを見て、何を基準に良し悪しを判断すればいいのでしょうか?

貸借対照表の見方、活用法を理解して、ご自身の働き方やキャリアビルディングに繋げていきましょう!

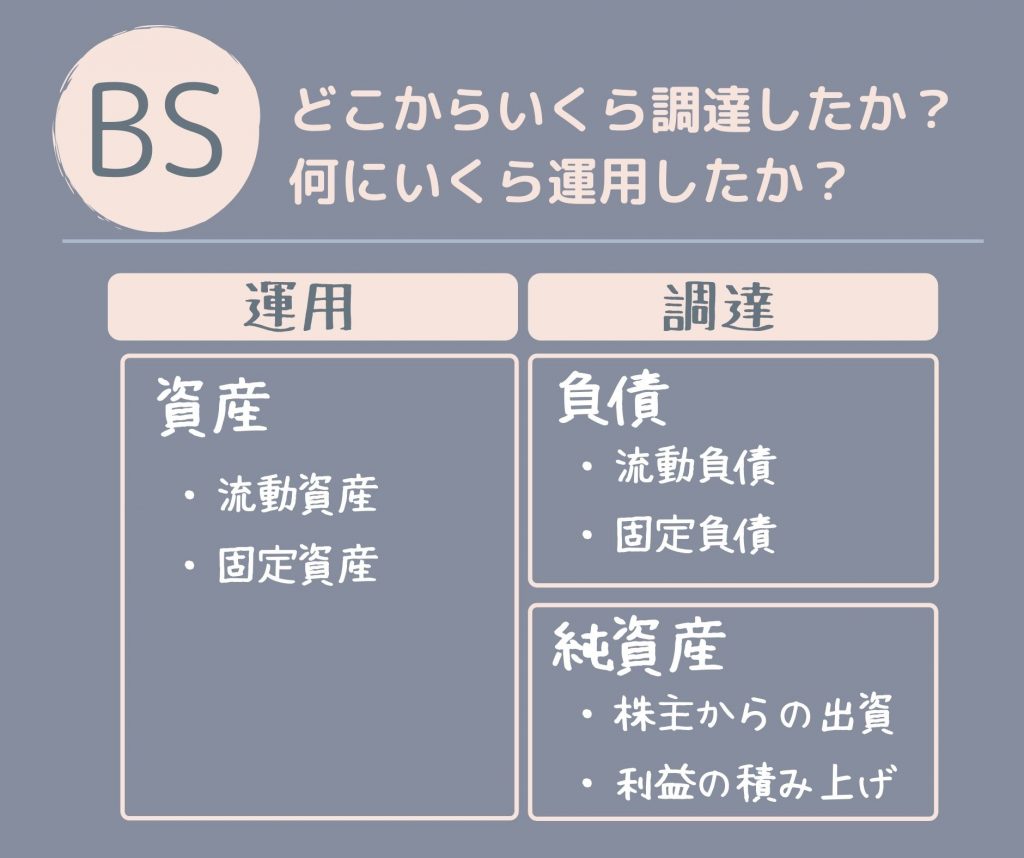

貸借対照表で、どこからいくら調達して、何にいくら運用したのかが分かる

私達は年に一度、定期的に健康診断を受けています。企業も同様に年に一度、ある一時点における資産、負債をすべて数値化することが求められています。どこからいくら調達したのか、何にいくら運用したのか、それらのすべてを貸借対照表に記載します。

■ 調達

貸借対照表の右側に記載されます。そのうち、返済する義務が生じている負債を他人資本、返済する義務が生じない負債を自己資本といいます。代表的な他人資本は、金融機関からの借入金です。元本に金利を乗せて、返済しなければなりません。

一方の自己資本(純資産)は、株主からの出資、毎年の利益の積み上げが記載されています。

■ 運用

貸借対照表の左側に記載されます。調達した資金を何に使ったのか、保有している資産が一覧になって記載されています。

調達額と運用額は、必ず同額となります。左右が同額である、左右がバランスしている、バランスしているシートである、ゆえに、バランスシートと呼ばれています。英語表記では Balance Sheet であり、頭文字を取ってBSと呼ばれています。

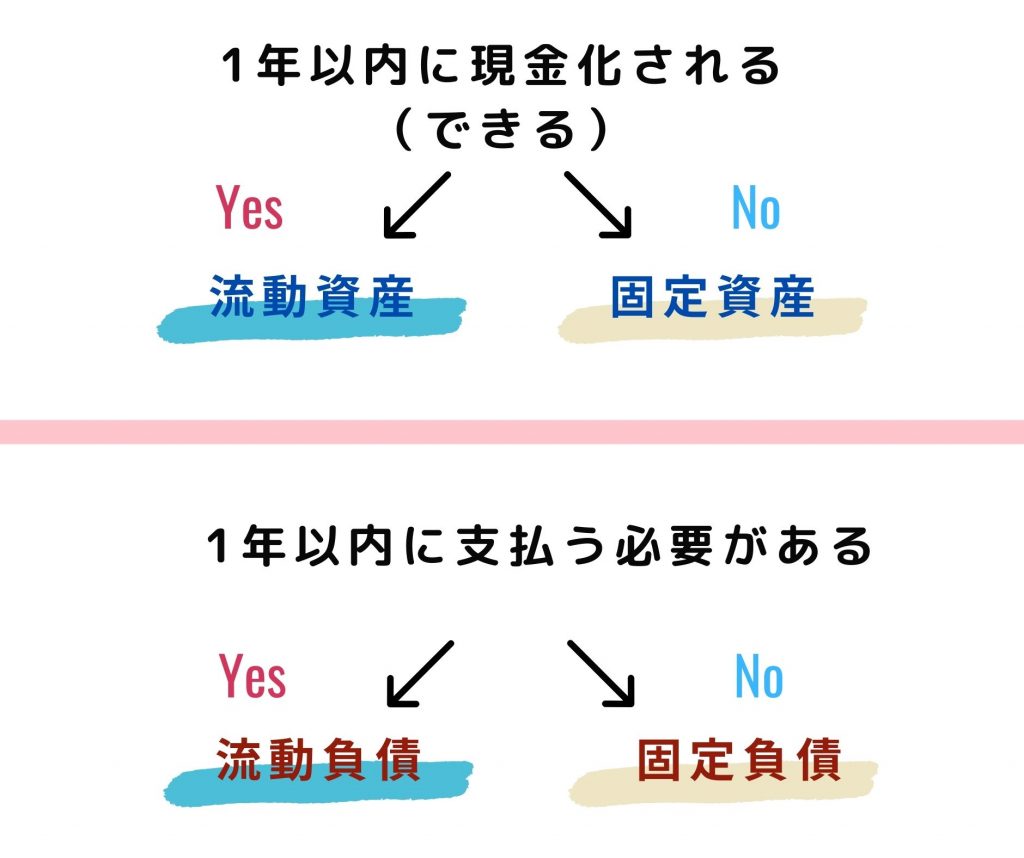

■ 流動と固定の違い

資産、負債の内訳は、流動、固定に区分されています。ポイントは「1年」で、1年以内であれば流動の枠組みに、1年を超える場合であれば固定の枠組みに分類されます。

- 流動資産|1年以内に現金化されるもの、現金化できる資産

- 固定資産|1年より後に現金化されるもの、現金化する予定がない資産

- 流動負債|1年以内に支払う必要がある負債

- 固定負債|1年を超えて支払う必要がある負債

尚、貸借対照表は流動性の高いものから順番に上から記載されています。

言い換えれば、より現金に近いものから順番に上から並んでおり、このことを流動性配列法といいます。

固定資産の急激な膨張は要注意!資産の内訳を精査して、より有意義な運用を

日本で最も多くの資産を保有している企業は、三菱UFJ銀行、アコムなどを展開する三菱UFJフィナンシャル・グループで、その総資産は約336.5兆円(2020年3月期)に上ります。第2位は郵便局やかんぽ生命を展開している日本郵政で、総資産は約286兆円(左記と同期)となっています。1位と2位の差が50兆円もあり、MUFGがいかに巨大なグループであるかが分かります。

前述の通り、資産は流動資産と固定資産に区分され、それぞれ詳細な項目で計上されています。この項目のことを勘定科目といい、流動負債、固定負債、純資産においても多数の勘定科目で構成されています。

■ 流動資産に分類される勘定科目

- 当座資産|現金及び預金、受取手形、売掛金、未収入金、短期貸付金 など

- 棚卸資産|商品、製品、仕掛品、原材料、貯蔵品 など

- その他の流動資産|前渡金、前払費用、未収収益、仮払金、立替金 など

■ 固定資産に分類される勘定科目

- 有形固定資産|土地、建物、機械及び設備、リース資産、車両 など

- 無形固定資産|特許権、借地権、商標権、実用新案権、保険積立金 など

- 投資その他の資産|ソフトウェア、のれん、電話加入権、長期貸付金 など

尚、目的が明確で、本業に紐づく投資であればOKですが、固定資産が急激に増加している場合には注意が必要です。嗜好品、贅沢品への投資(散財?!)には目を光らせて、その内容を精査するようにしましょう。

■ 本業に紐づく投資、運用かどうかのチェック項目

- 取替投資|老朽化した資産を新しく更新する投資

- 拡張投資|生産性を向上させる投資

- 戦略投資|福利厚生の改善、研究開発、M&Aへの投資

- 合理化投資|自動化、量緑化、省エネ化、時間短縮、大量生産に繋がる投資

多様化する資金調達手段、どこからの調達が有利か難しい判断が求められる

貸借対照表の右側に記載される調達について、これまでは金融機関からの融資が資金調達の主な手段として活用されてきました。今後も大きなウェイトを占めると思いますが、ここ数年の間に新たな資金の出し手、調達手段が続々と登場しています。

クラウドファンディング、ベンチャーキャピタル、新興市場へのIPO、大学を筆頭とする教育機関からの出資などが、その代表です。企業としてはなるべく低コストに抑えられるように、さまざまな手段を使って調達する環境となりました。

調達は他人資本(負債)、自己資本(純資産)で記載され、負債は流動負債と固定負債に区分されます。負債は将来支払いが必要な金額が計上されていますので、取引先への支払い、退職金の積み立てなどもこちらに記載されています。

■ 流動負債に分類される勘定科目

- 支払手形

- 買掛金

- 短期借入金

- 未払金

- 修繕引当金 など

■ 固定負債に分類される勘定科目

- 社債

- 長期借入金

- 退職給付引当金

- 預かり保証金 など

■ 純資産に分類される勘定科目

- 資本金

- 資本剰余金

- 利益剰余金

- 自己株式

- 新株予約権 など

金融機関からの借入金は、金利を上乗せして必ず返済しなければなりません。一方、株主からの出資は、返済する必要はありませんが、利益が計上できた場合には、その内のいくらかを還元しなければなりません。

負債による調達と、純資産による調達、どちらの調達が有利でしょうか?

歴史的な低金利が続いていますので、借りれるだけ借りて高いリターンで運用する、という考え方も一つですし、株主からの出資分を原資に手堅く運用するのも一つです。ここが財務部の頑張りどころ、知恵を出さなければならないタイミングです。

■ 会計研修のご相談は、ビズハウスへ

遊休資産は無いか、資産を効率的に運用しているか、調達手段は適切か、調達額は適正か

同業他社との比較、自社の過去との比較をもとに貸借対照表を分析する場合、運用と調達、それぞれを検証する必要があります。その際に活用するのが、5つのハコです。

流動資産、固定資産、流動負債、固定負債、そして純資産の5つのハコを比較、分析していきます。

■ 財務の安定性を調べる

純資産比率 = 純資産 / 総資本 * 100

調達額の合計(総資本=負債+純資産)のうち純資産の割合を調べて、会社の安全性を検証します。返済する必要が無い調達額が大きい方が、会社の安全性は高いという考え方です。故に、純資産の割合が大きい方が評価されます。

■ 短期支払能力を調べる

流動比率 = 流動資産 / 流動負債 * 100

手元の現金余力がどの程度あるかを調べて、短期的な支払能力を検証します。1年以内に支払う負債より、1年以内に入金される(現金化できる)資産が大きい方が、支払いへの懸念は軽減されます。故に、流動負債より流動資産が大きい方が評価されます。

■ 固定資産の健全度を調べる

固定比率 = 固定資産 / 純資産 * 100

固定資産を保有するための資金を安全に調達できたかを検証します。返済する必要が無い調達(純資産)を使って、長期的に資金が固定してしまう資産に運用できているか、その割合はどの程度か、純資産が大きいほど健全度は高まります。

資金調達ができなければ、企業活動をスタートすることはできません。但し、やみくもに調達し、無鉄砲に運用していては、たちまち経営に窮してしまうでしょう。

貸借対照表から健全度、効率性を読み解き、改善、改革を推進していきましょう。

【アーカイブ|決算書】

- 1 会計知識を備えて、数字を使えるビジネスパーソンに

- 2 損益計算書は、一年間の成績表

- 3 販管費の内訳、営業利益、経常利益の定義と見方

- 4 利益率の推移を見て、同業他社・業界平均と比較する

- 6 キャッシュフロー計算書で、信用力と安全性を検証する

- 7 キャッシュフローを、優秀、及第点、注意、懸念で評価する